创业公司在私募市场形成的估值,往往需要在上市这一关键节点,接受二级市场的重新定价。由此产生的估值变化,既有可能放大,也可能出现回落。对这种估值差异进行系统梳理,能更直观地理解一、二级市场在不同阶段的定价关系。

投中嘉川团队统计了2020年-2025年的企业IPO数据,对比他们在最后一轮私募融资的投后估值和上市时的发行市值,想要看看两者估值差异的具体情况。

从整体结果来看,二级市场在企业上市阶段整体仍能够给出高于一级市场最后一轮融资的估值水平。但值得关注的是,最近两年呈现出估值差值持续收缩的趋势,想要赶在企业IPO前最后一轮进入并通过IPO退出获利的空间越来越小了。

投资人常说一二级市场估值倒挂,这种体感,从数据上看并非空穴来风。

01.二级估值仍比一级高1.6倍

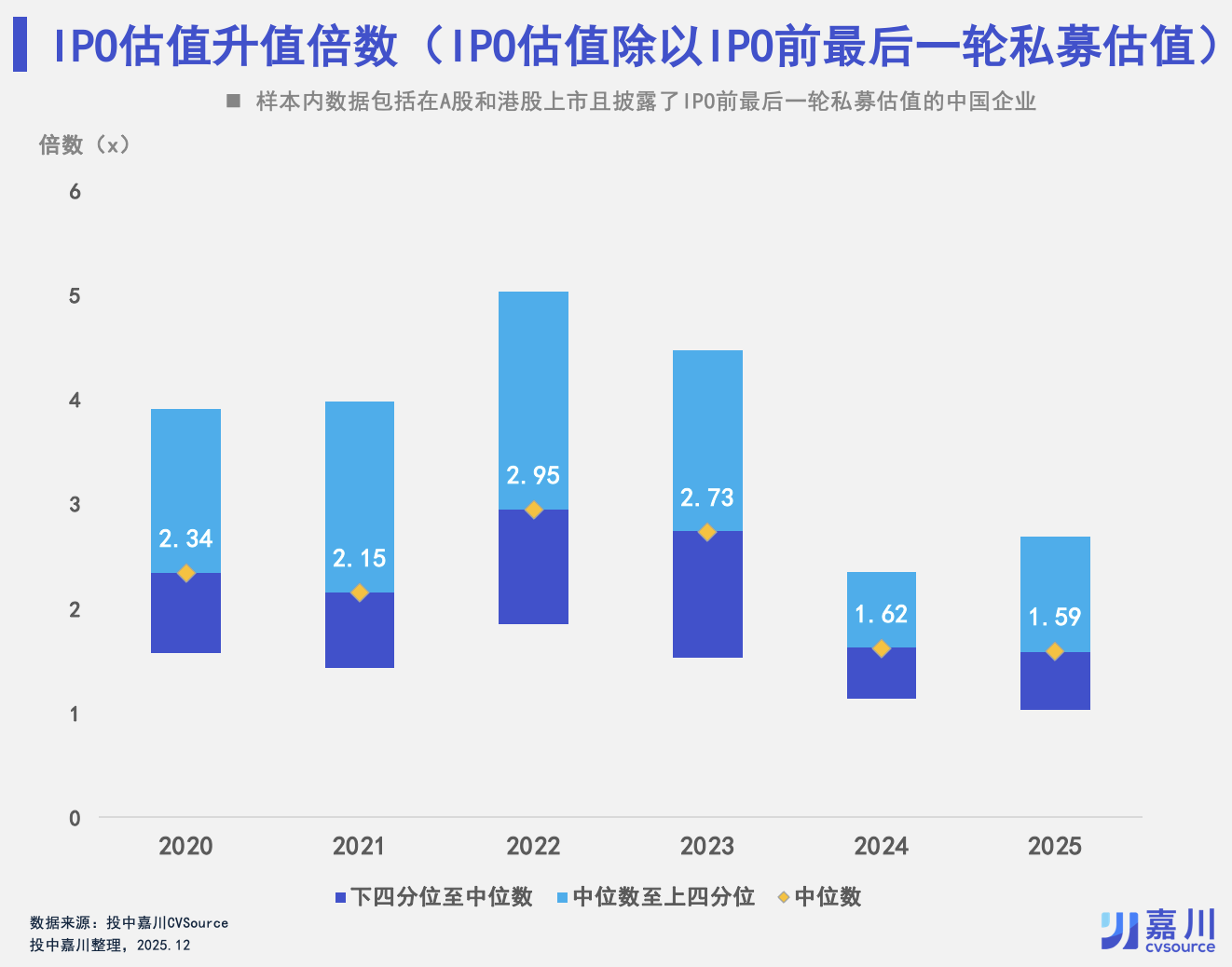

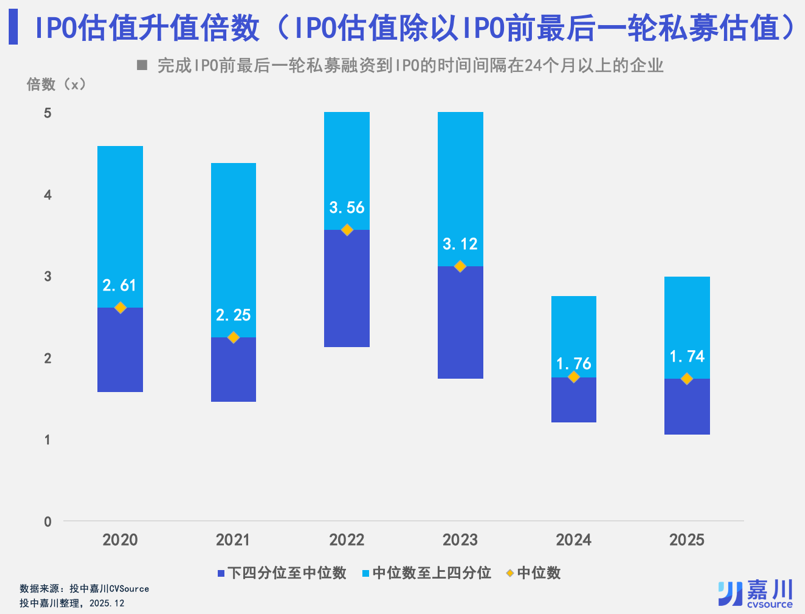

为了更直观地展现一、二级市场在定价层面的偏离程度,我们使用了估值升值倍数这一数据来体现一级、二级市场之间的估值差异。

升值倍数,常用来比较一家公司在各个轮次之间估值的变化。比如,一家公司完成A轮时估值100万元,完成B轮时估值300万元,那么B轮的升值倍数就是3x。

作为核心分析指标,我们通过观察企业在由私募市场迈入公开市场这一关键节点上的估值变化,来衡量二级市场对一级市场定价的验证,并据此分析不同年份市场环境下估值差异的演变趋势。

在轮次的选择上,我们选择对比同一家企业的IPO估值和其完成IPO前最后一轮融资时的投后估值。

根据投中嘉川CVSource数据,2020至2023年期间,企业的IPO 估值相较其IPO前最后一轮私募估值的比率整体维持在较高水平,中位数基本处于2倍以上。其中,IPO升值倍数在2022年达到阶段性高点,中位数达到接近3倍的水平。

这反映出在当年流动性相对充裕、风险偏好较高的环境下,二级市场对一级市场的估值普遍给予了较强的正向验证。与此同时,上下四分位区间也相对宽阔,说明不同企业之间的估值分化较为显著,部分公司在上市阶段实现了明显高于私募阶段的估值提升。

进入 2023 年后,IPO估值升值倍数虽仍维持在相对较高水平,但相较于顶峰,中位数以及整体倍数区间均出现了回落迹象,显示二级市场在定价层面开始趋于审慎。

到了2024年,这一变化趋势更加明显,升值倍数的中位数已降至1.6倍左右,上下四分位区间也整体出现大范围下移,表明越来越多企业在IPO时的估值与私募阶段估值差距明显收窄。从2025年现有的数据来看,这一现象目前还在持续。

02.IPO收紧和热门赛道估值上涨,压缩升值倍数

至于造成IPO估值倍数在2024年开始出现大幅下降的原因,我们认为有以下几点。

首先,在IPO估值这一端,证监会在2024年3月15日发布《关于严把发行上市准入关从源头上提高上市公司质量的意见(试行)》,明确提出抑制高估值定价和超募现象。2024年起,IPO企业的新股发行价、估值倍数(市盈率)和破发率的大幅下降都从侧面反映出这一政策的力度。

所以,在这一政策的严格监管下,IPO定价从2024年以前的偏向估值扩张的模式,转向更加审慎、以“顺利发行、不破发”为核心目标的定价策略。客观上压缩了IPO阶段对一级市场估值的放大空间,从而推动了IPO估值升值倍数的整体下行。

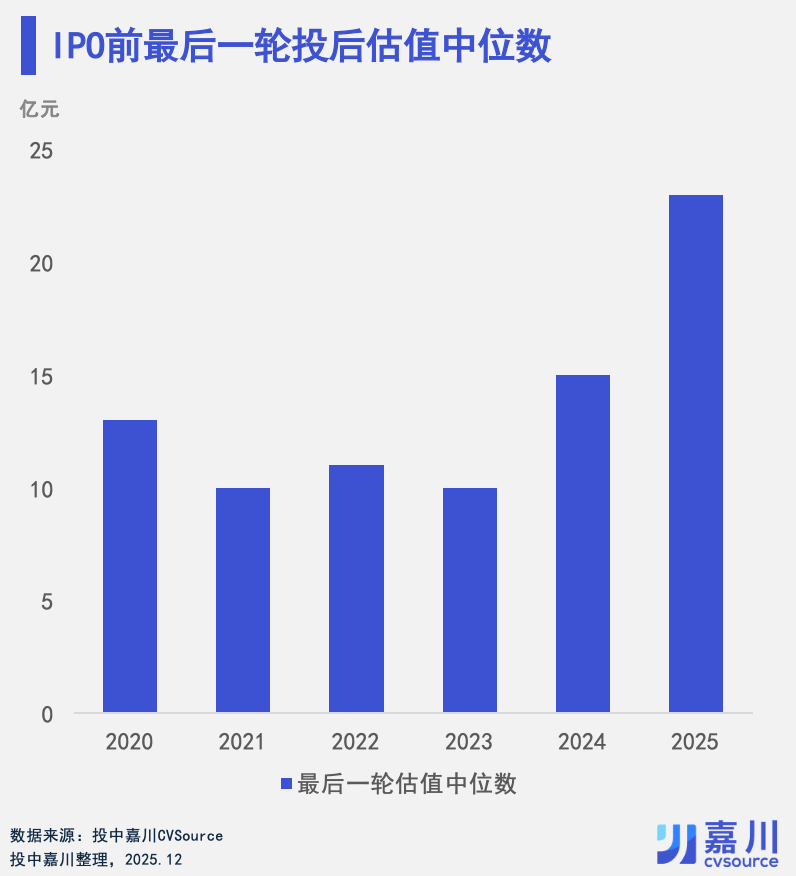

其次,从升值倍数的计算机制上看,倍数下行既可能来自IPO估值走低,也可能由IPO前最后一轮估值上移导致。通过对样本内的数据进行计算,我们发现IPO前最后一轮的估值确实出现了增长的趋势。

IPO前最后一轮估值的提升主要由于IPO企业所属行业占比出现结构性变化导致。样本中在2024和2025年完成IPO的企业里,属于半导体、人工智能、机器人和新材料等战略新兴产业的企业数量占比超过了50%,而这类企业的IPO数量在2020至2023年之间的平均占比仅为34%。

而半导体、人工智能和机器人等热门领域在一级市场中的估值也在近两年里持续攀升。以2025年为例,属于电子信息(包括半导体、人工智能等子行业)行业的企业IPO前最后一轮的估值中位数为89亿,这一数字为所有行业中最高值。

因此,我们认为,战略新兴领域更高的估值和更大的占比推动了IPO前最后一轮估值的增长。

综合来看,2024和2025年IPO估值升值倍数的下降,既源于IPO定价端在监管约束下出现的下降,也受到IPO样本中半导体、芯片等高估值行业占比提升、推高上市前最后一轮估值的共同影响。

03.间隔时间影响估值差距,但不改变长期收缩趋势

还有一点值得注意,IPO估值升值倍数还会受到上市前最后一轮融资与上市之间的时间间隔影响。间隔越长,估值在不同市场环境中累积变化的空间越大。

一方面,时间拉长意味着公司本身有更多发展的机会,例如技术取得突破、产品落地、盈利能力改善,都会在 IPO 定价中得到体现,从而推高上市时的估值。

另一方面,行业景气度、资本市场环境乃至宏观流动性,也都可能在这段时间内发生显著变化,进而带来整体估值的上升或下降。

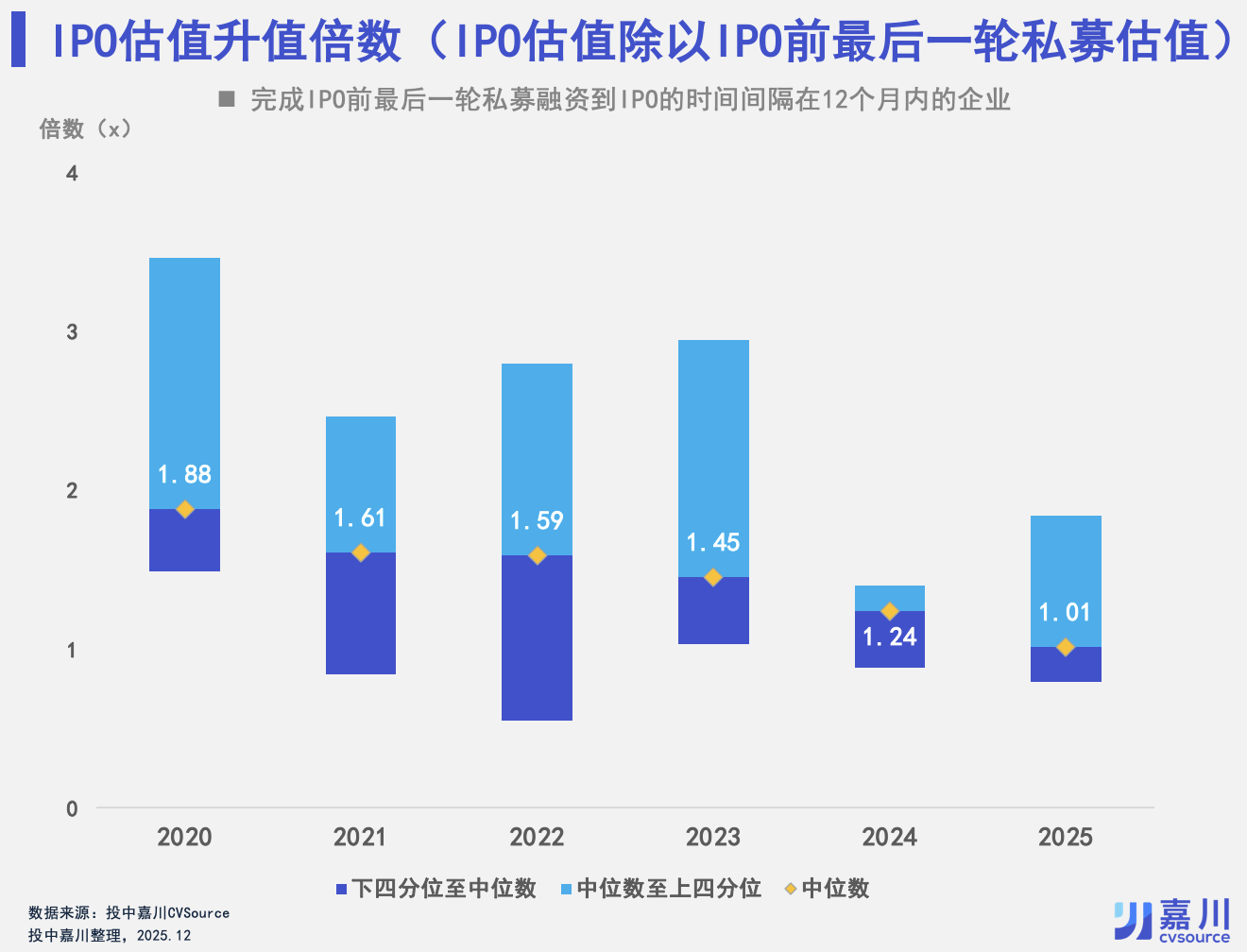

为了更准确地展示一级市场与二级市场在同一市场环境下的估值差异,我们选择对最后一轮私募融资至上市的时间间隔进行控制,提高估值的可比性。

于是,当我们将时间间隔控制在 12个月以内,只纳入那些在最后一轮私募融资完成后一年内即完成上市的企业时。我们发现,IPO估值升值倍数整体水平明显下降。

2025年的数据表示,今年上市企业的IPO估值与其上市前12个月内最后一轮私募融资时的估值已基本持平。

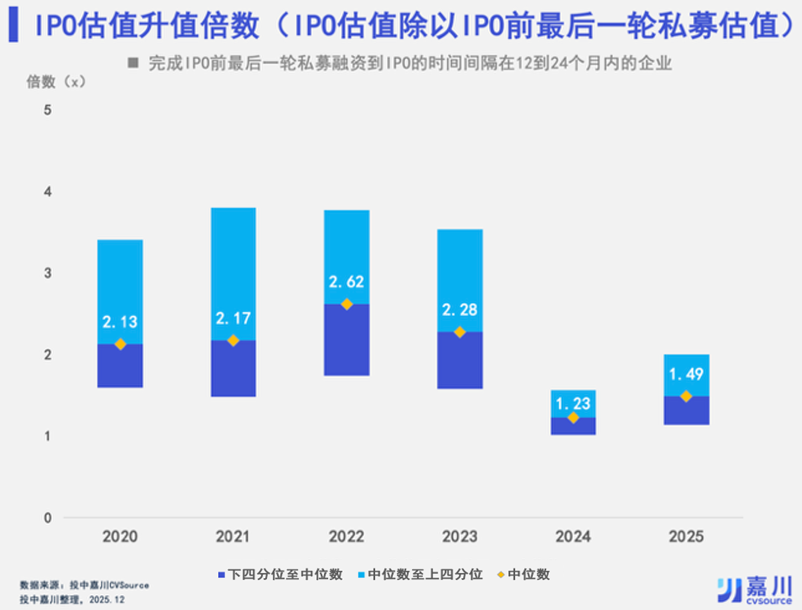

如果我们把最后一轮融资和上市的间隔时间拉长(12-24个月或者24个月以上),升值倍数也会相应上升。

比如,那些在2023年完成最后一轮融资的公司,在2025年上市时,它们的升值倍数的中位数是1.49倍;当在2022年完成最后一轮融资的公司,在2025年上市时,它们的升值倍数中位数是1.74倍。

但从整体来看,并没有改变升值倍数越来越低的整体趋势。

所以,升值倍数的下降,并非由不同年份里最后一轮私募融资到上市的时间间隔分布不一致所导致。而是反映了更具普遍性的宏观变化:即一二级的估值差异确实在不断降低。

综合全文分析可以看到,2020年到2025年,一级市场与二级市场之间仍然存在可观测的估值差异。但这一差异并非长期稳定存在,而是随着市场环境和制度条件变化,呈现出明显的阶段性特征。

从历史数据看,在流动性宽松、风险偏好较高的时期,二级市场往往能够对一级市场估值形成显著放大,为一级投资通过 IPO 退出提供较为充裕的估值溢价空间。

但自2023年开始,二级市场估值的放大效应持续减弱,到2025年升值倍数仅为1.59倍。即便在控制融资至上市时间间隔因素后,IPO 估值升值倍数的下行趋势依然成立。

这表明在宏观环境变化、监管导向趋严以及IPO定价转向审慎等多种因素下,一二级市场估值差异正在系统性地收缩。

一二级估值差价,还能赚到钱吗?

估值上的差价依然存在,但空间正在明显缩小。

创业公司在私募市场形成的估值,往往需要在上市这一关键节点,接受二级市场的重新定价。由此产生的估值变化,既有可能放大,也可能出现回落。对这种估值差异进行系统梳理,能更直观地理解一、二级市场在不同阶段的定价关系。

投中嘉川团队统计了2020年-2025年的企业IPO数据,对比他们在最后一轮私募融资的投后估值和上市时的发行市值,想要看看两者估值差异的具体情况。

从整体结果来看,二级市场在企业上市阶段整体仍能够给出高于一级市场最后一轮融资的估值水平。但值得关注的是,最近两年呈现出估值差值持续收缩的趋势,想要赶在企业IPO前最后一轮进入并通过IPO退出获利的空间越来越小了。

投资人常说一二级市场估值倒挂,这种体感,从数据上看并非空穴来风。

01.二级估值仍比一级高1.6倍

为了更直观地展现一、二级市场在定价层面的偏离程度,我们使用了估值升值倍数这一数据来体现一级、二级市场之间的估值差异。

升值倍数,常用来比较一家公司在各个轮次之间估值的变化。比如,一家公司完成A轮时估值100万元,完成B轮时估值300万元,那么B轮的升值倍数就是3x。

作为核心分析指标,我们通过观察企业在由私募市场迈入公开市场这一关键节点上的估值变化,来衡量二级市场对一级市场定价的验证,并据此分析不同年份市场环境下估值差异的演变趋势。

在轮次的选择上,我们选择对比同一家企业的IPO估值和其完成IPO前最后一轮融资时的投后估值。

根据投中嘉川CVSource数据,2020至2023年期间,企业的IPO 估值相较其IPO前最后一轮私募估值的比率整体维持在较高水平,中位数基本处于2倍以上。其中,IPO升值倍数在2022年达到阶段性高点,中位数达到接近3倍的水平。

这反映出在当年流动性相对充裕、风险偏好较高的环境下,二级市场对一级市场的估值普遍给予了较强的正向验证。与此同时,上下四分位区间也相对宽阔,说明不同企业之间的估值分化较为显著,部分公司在上市阶段实现了明显高于私募阶段的估值提升。

进入 2023 年后,IPO估值升值倍数虽仍维持在相对较高水平,但相较于顶峰,中位数以及整体倍数区间均出现了回落迹象,显示二级市场在定价层面开始趋于审慎。

到了2024年,这一变化趋势更加明显,升值倍数的中位数已降至1.6倍左右,上下四分位区间也整体出现大范围下移,表明越来越多企业在IPO时的估值与私募阶段估值差距明显收窄。从2025年现有的数据来看,这一现象目前还在持续。

02.IPO收紧和热门赛道估值上涨,压缩升值倍数

至于造成IPO估值倍数在2024年开始出现大幅下降的原因,我们认为有以下几点。

首先,在IPO估值这一端,证监会在2024年3月15日发布《关于严把发行上市准入关从源头上提高上市公司质量的意见(试行)》,明确提出抑制高估值定价和超募现象。2024年起,IPO企业的新股发行价、估值倍数(市盈率)和破发率的大幅下降都从侧面反映出这一政策的力度。

所以,在这一政策的严格监管下,IPO定价从2024年以前的偏向估值扩张的模式,转向更加审慎、以“顺利发行、不破发”为核心目标的定价策略。客观上压缩了IPO阶段对一级市场估值的放大空间,从而推动了IPO估值升值倍数的整体下行。

其次,从升值倍数的计算机制上看,倍数下行既可能来自IPO估值走低,也可能由IPO前最后一轮估值上移导致。通过对样本内的数据进行计算,我们发现IPO前最后一轮的估值确实出现了增长的趋势。

IPO前最后一轮估值的提升主要由于IPO企业所属行业占比出现结构性变化导致。样本中在2024和2025年完成IPO的企业里,属于半导体、人工智能、机器人和新材料等战略新兴产业的企业数量占比超过了50%,而这类企业的IPO数量在2020至2023年之间的平均占比仅为34%。

而半导体、人工智能和机器人等热门领域在一级市场中的估值也在近两年里持续攀升。以2025年为例,属于电子信息(包括半导体、人工智能等子行业)行业的企业IPO前最后一轮的估值中位数为89亿,这一数字为所有行业中最高值。

因此,我们认为,战略新兴领域更高的估值和更大的占比推动了IPO前最后一轮估值的增长。

综合来看,2024和2025年IPO估值升值倍数的下降,既源于IPO定价端在监管约束下出现的下降,也受到IPO样本中半导体、芯片等高估值行业占比提升、推高上市前最后一轮估值的共同影响。

03.间隔时间影响估值差距,但不改变长期收缩趋势

还有一点值得注意,IPO估值升值倍数还会受到上市前最后一轮融资与上市之间的时间间隔影响。间隔越长,估值在不同市场环境中累积变化的空间越大。

一方面,时间拉长意味着公司本身有更多发展的机会,例如技术取得突破、产品落地、盈利能力改善,都会在 IPO 定价中得到体现,从而推高上市时的估值。

另一方面,行业景气度、资本市场环境乃至宏观流动性,也都可能在这段时间内发生显著变化,进而带来整体估值的上升或下降。

为了更准确地展示一级市场与二级市场在同一市场环境下的估值差异,我们选择对最后一轮私募融资至上市的时间间隔进行控制,提高估值的可比性。

于是,当我们将时间间隔控制在 12个月以内,只纳入那些在最后一轮私募融资完成后一年内即完成上市的企业时。我们发现,IPO估值升值倍数整体水平明显下降。

2025年的数据表示,今年上市企业的IPO估值与其上市前12个月内最后一轮私募融资时的估值已基本持平。

如果我们把最后一轮融资和上市的间隔时间拉长(12-24个月或者24个月以上),升值倍数也会相应上升。

比如,那些在2023年完成最后一轮融资的公司,在2025年上市时,它们的升值倍数的中位数是1.49倍;当在2022年完成最后一轮融资的公司,在2025年上市时,它们的升值倍数中位数是1.74倍。

但从整体来看,并没有改变升值倍数越来越低的整体趋势。

所以,升值倍数的下降,并非由不同年份里最后一轮私募融资到上市的时间间隔分布不一致所导致。而是反映了更具普遍性的宏观变化:即一二级的估值差异确实在不断降低。

综合全文分析可以看到,2020年到2025年,一级市场与二级市场之间仍然存在可观测的估值差异。但这一差异并非长期稳定存在,而是随着市场环境和制度条件变化,呈现出明显的阶段性特征。

从历史数据看,在流动性宽松、风险偏好较高的时期,二级市场往往能够对一级市场估值形成显著放大,为一级投资通过 IPO 退出提供较为充裕的估值溢价空间。

但自2023年开始,二级市场估值的放大效应持续减弱,到2025年升值倍数仅为1.59倍。即便在控制融资至上市时间间隔因素后,IPO 估值升值倍数的下行趋势依然成立。

这表明在宏观环境变化、监管导向趋严以及IPO定价转向审慎等多种因素下,一二级市场估值差异正在系统性地收缩。

0

第一时间获取股权投资行业新鲜资讯和深度商业分析,请在微信公众账号中搜索投中网,或用手机扫描左侧二维码,即可获得投中网每日精华内容推送。

发表评论

全部评论