11月22日,在“第18届中国投资年会·有限合伙人峰会”上,投中信息副总经理、研究咨询事业部总经理吴浠介绍了《2024年国有资本创新发展研究报告》。

本次报告聚焦于耐心资本,特别是国有资本在股权投资领域的重要作用。由于国资概念宽广,涵盖国有背景的险资、银行、地方国资平台及国有引导基金等,报告选择了两个研究口径:国有背景的管理人、国有背景的出资人,给出了国资在股权投资市场的动态和趋势。

报告显示,国资出资基金的数量逐渐下行,但规模保持稳定,表明国资对单只基金的出资规模在上升。同时,国资在市场中的重要程度也在逐渐提升,特别是在市场募资艰难时,国资的占比会更高,且新设的国资管理人数量快速增长,市场国资化趋势显著。此外,越来越多的国资LP开始倾向于直投,投资阶段主要集中在A到C轮,对国家投早投小投长期的战略支撑非常重要。

政策层面,国家为培育多元化的国资创投主体,明确了投资方向并放宽了投资监管,包括支持战略性新兴产业、未来产业和科技领军企业,强调投科技成果转化和产业链中下游的中小企业。同时管理体制逐渐优化,包括尽职免责制度、按照生命周期和基金业绩回报进行考核等。此外,保险资金、银行资金以及科创债等资金层面也呈现出新的发展趋势和机遇。

吴浠认为,培养耐心资本,需要建立长期的考核机制与投资期限,并保持宏观政策的一致性,以稳定预期和提高信心。同时,明确尽职免责标准,并保证各口径、不同年份的考核标准一致和稳定,这样才能让国资放心地进行创业投资。在创新发展方面,需要建立健全人员的建设,包括投、退渠道的建设等,以更好地满足国资在股权投资领域的需求。这些措施将有助于形成真正的耐心资本,为经济发展和产业升级提供有力支撑。

以下为现场演讲实录,由投中网进行整理:

各位参会的嘉宾,下午好!非常荣幸和大家在周五的下午相聚在这里,刚才刘苏华总从整体数据层面上看的整个行业的冷和整个政策上的热,以及局部科技投资上的热,给我们阐述了今天大会的主题,就是保持耐心。

今天上午其实也有很多嘉宾从一二级市场整体耐心的角度,分享了如何更好地践行“雕刻耐心”。国有资本目前是作为国家大力发展耐心资本的重要组成部分,非常荣幸今天能在这里对外发布耐心资本的报告,也感谢大家一直以来对于投中研究的支持,谢谢大家!

今年已经是我们发布国资报告的第三年。今年在问自己一个问题,当我们在说国资的时候,第一反应是什么?因为国资这个概念是很宽广的,国有背景的险资、银行,地方国资平台、国有的引导基金,我们研究到底是要采用什么样的口径?

我们不仅调研了团队的成员,也调研了老板,大家给我们的答案五花八门,最后我们选出来两个大家都比较认同的方向:(1)国有背景的管理人;(2)国有背景的出资人。

沿着这两个大的方向,就有了报告的研究主体,我们去看这些管理人管理了多少母基金、引导基金、直投基金,再往下去看直接投资到企业的情况。对于国资出资人可能定位方向就会相反,我们定位到市场总量的基金情况,再去看目前基金的出资人中,有多少是国资背景,这两块研究定位方向是有差异的。

接下来和大家简要分享一下报告的数据发现。

首先聊一聊国资的出资人,国资出资人出资基金的数量和规模方面,我们可以看出,从2016年、2017年整体引导基金比较活跃的这两个年份之后,整体国资出资基金的数量在逐渐下行,在2024年Q1到Q3,整体出资基金的数量在1000只左右。今年相比去年同期来说,有个比较大的下降,但是整体从规模上来看,规模是比较稳定的,所以可以总结出来,国资可能对于单只基金出资的规模整体在上升。

大家都比较关注的问题是国资现在占市场多大的比重?我们大概算了一下,国资的LP占整体市场募资的占比,在2015、2016、2017、2018、2021年是市场比较有转折性的年份。

市场化募资比较活跃的情况下,国资占比相对比较低,如果市场募资比较艰难,我们发现国资占比会更高。整体来说,2018年之后,国资在市场中的重要程度在逐渐提升,国资对于市场整个支撑在进一步提升。

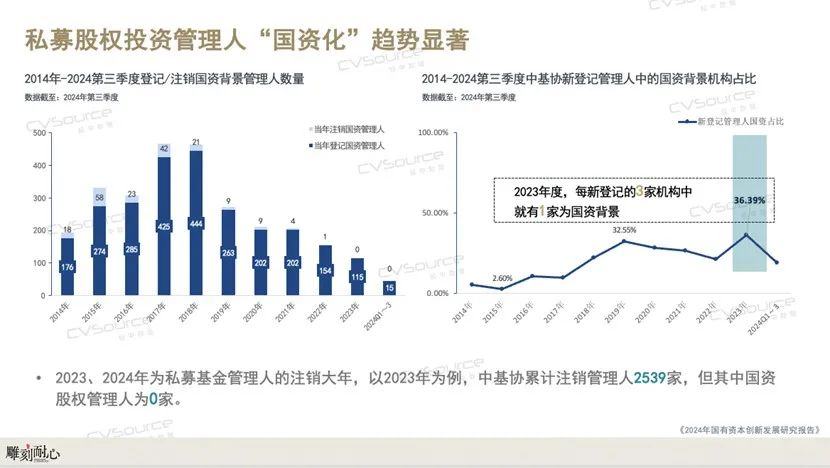

从国资管理人的角度,目前在基协登记国资管理人的数量是2000家左右,基协整体登记私募股权、创投管理人大概12000家,国资管理人占比20%。

从新设和注销的管理人角度看,以2023年为例,当年登记的国资管理人数量为115家,从占全年的整体新登记的管理人比重来看,每三家新登记的机构中,就有一家是国资背景。

从注销的情况来看,2023、2024年都是管理人的注销大年,早上晓磊总也给大家展示了,2023年注销的私募股权管理人大概是1700家,其中0家是国资管理人,所以我们发现,国资管理人存量减少是慢的,但增加是快的,未来整体行业管理人的国资化趋势比较显著。

此外,基于今年的调研数据,越来越多的国资LP开始倾向于直投,所以我们把国资管理人直投的数量和出资基金的数量放在一个折线图里,虽然整体出资基金的数量依然相对比较多。但是国资出资基金的趋势是下行的,而做直投的趋势是上行的。

从调研来看,更多国资都倾向于做直投,因素主要有两个:第一,在过往做LP的过程中,国资LP逐渐形成了自身投资能力,组建了投资团队;第二,大家认为,基金没有办法直接影响到企业和产业发展。因此选择下场直投的方式参与到股权投资中。

从阶段上来看,国资从A到C轮大概占比在57%左右,所以,国资对于国家的投早投小投长期的战略支撑非常重要的。

以上就是数据的部分,详细的数据可以参见报告。下面从2024年整体政策角度,分析一下对于国资管理人和国资出资人的影响,以及我们认为未来的趋势。

从国资管理人的角度来看,我们认为,国家从“明确投资方向”和“放宽投资监管”两个角度,为培育多元化的国资创投主体铺设了道路。从投资方向来说,更多是体现了包括引导基金的支持、战略性新兴产业和未来产业,国资创投的支持、行业的科技领军企业,都是对行业的导向。整体的阶段上也强调了投科技成果转化等比较早期的阶段。从企业规模来看,强调了要投产业链上下游的中小企业。这是投资方向的明确。

对于国资的管理、监管等管理角度来说,也强调了优化管理体制、尽职免责,以及按照整个生命周期以及整体基金的业绩回报进行考核,央企对私募基金创投的投资,也提到要放宽规模限制,提高出资比例,这些都是目前市场非常关注国资的一些管理要点。

资金层面,我们主要分析了一些具备国资背景的金融机构。保险从资金性质上来说,钱是投保人的,但多数保险都或多或少都会有一些国资背景,在2023年财金《89号文》,就已经提出要加强国有商业保险的长期考核,探索采用三年加当年的考核标准,提高保险做长期资本的倾向,以及降低整体“偿二代”对股权投资的风险因子,完善保险公司的绩效评价方法,以及提高集中度比例的上限。

银行一直是创业投资比较期待的一股活水,下半年非常多的AIC设立,但是从银行整体资金性质而言,其实它和创业投资本身有一些不匹配,目前银行从包括团队建设、内部决策机制上等依然需要完善,但我们认为AIC的试点和扩大试点,也是国家在探索银行和创业投资的合作上,迈出的重要一步。

最后,对于国资管理人母公司发行科创债,在过往也比较常见,我们调研发现,越来越多的国资,采用发行科创债的方式募集资金,但是同样需要关注债的期限和股的期限中,错配的问题。

今年我们报告调研了20家国资,主要问题围绕三个:(1)如何培养长期投资的理念;(2)如何引导国有资本更加大胆;(3)投资和退出的机制怎么创新。总结下来,大家对于如何做好耐心资本的预期可以总结为长期性、一致性和稳定性。

长期性可以更多理解为建立长期的考核机制以及投资期限,就像刚才刘总提到,要延长母子基金的存续期。一致性和稳定性,年初中央政治局会议上提出要保持宏观政策取向的一致性,我觉得政策取向的一致性和整体的尽职免责标准的一致性非常匹配,因为宏观一致性,才能稳定预期,提高信心。尽职免责等考核制度也一样,需要明确标准,并且保证各个口径、不同年份的考核标准是一致和稳定性的,这样才能让国资放心地做创业投资,才能更好形成长期的耐心资本。

最后是创新的发展,刚才前面几位提到了国资如果要投资的话,要去建立健全人员的建设,包括投、退渠道的建设,这都是此次调研中,国资非常关注的问题。

以上就是这次的国资报告分享,我们也非常荣幸能和大家在一起,希望在目前的行业环境下,和大家一起期待、一起成长,谢谢各位!

投中信息吴浠:每三家新登记的机构,就有一家是国资背景

管理人国资化趋势显著。

11月22日,在“第18届中国投资年会·有限合伙人峰会”上,投中信息副总经理、研究咨询事业部总经理吴浠介绍了《2024年国有资本创新发展研究报告》。

本次报告聚焦于耐心资本,特别是国有资本在股权投资领域的重要作用。由于国资概念宽广,涵盖国有背景的险资、银行、地方国资平台及国有引导基金等,报告选择了两个研究口径:国有背景的管理人、国有背景的出资人,给出了国资在股权投资市场的动态和趋势。

报告显示,国资出资基金的数量逐渐下行,但规模保持稳定,表明国资对单只基金的出资规模在上升。同时,国资在市场中的重要程度也在逐渐提升,特别是在市场募资艰难时,国资的占比会更高,且新设的国资管理人数量快速增长,市场国资化趋势显著。此外,越来越多的国资LP开始倾向于直投,投资阶段主要集中在A到C轮,对国家投早投小投长期的战略支撑非常重要。

政策层面,国家为培育多元化的国资创投主体,明确了投资方向并放宽了投资监管,包括支持战略性新兴产业、未来产业和科技领军企业,强调投科技成果转化和产业链中下游的中小企业。同时管理体制逐渐优化,包括尽职免责制度、按照生命周期和基金业绩回报进行考核等。此外,保险资金、银行资金以及科创债等资金层面也呈现出新的发展趋势和机遇。

吴浠认为,培养耐心资本,需要建立长期的考核机制与投资期限,并保持宏观政策的一致性,以稳定预期和提高信心。同时,明确尽职免责标准,并保证各口径、不同年份的考核标准一致和稳定,这样才能让国资放心地进行创业投资。在创新发展方面,需要建立健全人员的建设,包括投、退渠道的建设等,以更好地满足国资在股权投资领域的需求。这些措施将有助于形成真正的耐心资本,为经济发展和产业升级提供有力支撑。

以下为现场演讲实录,由投中网进行整理:

各位参会的嘉宾,下午好!非常荣幸和大家在周五的下午相聚在这里,刚才刘苏华总从整体数据层面上看的整个行业的冷和整个政策上的热,以及局部科技投资上的热,给我们阐述了今天大会的主题,就是保持耐心。

今天上午其实也有很多嘉宾从一二级市场整体耐心的角度,分享了如何更好地践行“雕刻耐心”。国有资本目前是作为国家大力发展耐心资本的重要组成部分,非常荣幸今天能在这里对外发布耐心资本的报告,也感谢大家一直以来对于投中研究的支持,谢谢大家!

今年已经是我们发布国资报告的第三年。今年在问自己一个问题,当我们在说国资的时候,第一反应是什么?因为国资这个概念是很宽广的,国有背景的险资、银行,地方国资平台、国有的引导基金,我们研究到底是要采用什么样的口径?

我们不仅调研了团队的成员,也调研了老板,大家给我们的答案五花八门,最后我们选出来两个大家都比较认同的方向:(1)国有背景的管理人;(2)国有背景的出资人。

沿着这两个大的方向,就有了报告的研究主体,我们去看这些管理人管理了多少母基金、引导基金、直投基金,再往下去看直接投资到企业的情况。对于国资出资人可能定位方向就会相反,我们定位到市场总量的基金情况,再去看目前基金的出资人中,有多少是国资背景,这两块研究定位方向是有差异的。

接下来和大家简要分享一下报告的数据发现。

首先聊一聊国资的出资人,国资出资人出资基金的数量和规模方面,我们可以看出,从2016年、2017年整体引导基金比较活跃的这两个年份之后,整体国资出资基金的数量在逐渐下行,在2024年Q1到Q3,整体出资基金的数量在1000只左右。今年相比去年同期来说,有个比较大的下降,但是整体从规模上来看,规模是比较稳定的,所以可以总结出来,国资可能对于单只基金出资的规模整体在上升。

大家都比较关注的问题是国资现在占市场多大的比重?我们大概算了一下,国资的LP占整体市场募资的占比,在2015、2016、2017、2018、2021年是市场比较有转折性的年份。

市场化募资比较活跃的情况下,国资占比相对比较低,如果市场募资比较艰难,我们发现国资占比会更高。整体来说,2018年之后,国资在市场中的重要程度在逐渐提升,国资对于市场整个支撑在进一步提升。

从国资管理人的角度,目前在基协登记国资管理人的数量是2000家左右,基协整体登记私募股权、创投管理人大概12000家,国资管理人占比20%。

从新设和注销的管理人角度看,以2023年为例,当年登记的国资管理人数量为115家,从占全年的整体新登记的管理人比重来看,每三家新登记的机构中,就有一家是国资背景。

从注销的情况来看,2023、2024年都是管理人的注销大年,早上晓磊总也给大家展示了,2023年注销的私募股权管理人大概是1700家,其中0家是国资管理人,所以我们发现,国资管理人存量减少是慢的,但增加是快的,未来整体行业管理人的国资化趋势比较显著。

此外,基于今年的调研数据,越来越多的国资LP开始倾向于直投,所以我们把国资管理人直投的数量和出资基金的数量放在一个折线图里,虽然整体出资基金的数量依然相对比较多。但是国资出资基金的趋势是下行的,而做直投的趋势是上行的。

从调研来看,更多国资都倾向于做直投,因素主要有两个:第一,在过往做LP的过程中,国资LP逐渐形成了自身投资能力,组建了投资团队;第二,大家认为,基金没有办法直接影响到企业和产业发展。因此选择下场直投的方式参与到股权投资中。

从阶段上来看,国资从A到C轮大概占比在57%左右,所以,国资对于国家的投早投小投长期的战略支撑非常重要的。

以上就是数据的部分,详细的数据可以参见报告。下面从2024年整体政策角度,分析一下对于国资管理人和国资出资人的影响,以及我们认为未来的趋势。

从国资管理人的角度来看,我们认为,国家从“明确投资方向”和“放宽投资监管”两个角度,为培育多元化的国资创投主体铺设了道路。从投资方向来说,更多是体现了包括引导基金的支持、战略性新兴产业和未来产业,国资创投的支持、行业的科技领军企业,都是对行业的导向。整体的阶段上也强调了投科技成果转化等比较早期的阶段。从企业规模来看,强调了要投产业链上下游的中小企业。这是投资方向的明确。

对于国资的管理、监管等管理角度来说,也强调了优化管理体制、尽职免责,以及按照整个生命周期以及整体基金的业绩回报进行考核,央企对私募基金创投的投资,也提到要放宽规模限制,提高出资比例,这些都是目前市场非常关注国资的一些管理要点。

资金层面,我们主要分析了一些具备国资背景的金融机构。保险从资金性质上来说,钱是投保人的,但多数保险都或多或少都会有一些国资背景,在2023年财金《89号文》,就已经提出要加强国有商业保险的长期考核,探索采用三年加当年的考核标准,提高保险做长期资本的倾向,以及降低整体“偿二代”对股权投资的风险因子,完善保险公司的绩效评价方法,以及提高集中度比例的上限。

银行一直是创业投资比较期待的一股活水,下半年非常多的AIC设立,但是从银行整体资金性质而言,其实它和创业投资本身有一些不匹配,目前银行从包括团队建设、内部决策机制上等依然需要完善,但我们认为AIC的试点和扩大试点,也是国家在探索银行和创业投资的合作上,迈出的重要一步。

最后,对于国资管理人母公司发行科创债,在过往也比较常见,我们调研发现,越来越多的国资,采用发行科创债的方式募集资金,但是同样需要关注债的期限和股的期限中,错配的问题。

今年我们报告调研了20家国资,主要问题围绕三个:(1)如何培养长期投资的理念;(2)如何引导国有资本更加大胆;(3)投资和退出的机制怎么创新。总结下来,大家对于如何做好耐心资本的预期可以总结为长期性、一致性和稳定性。

长期性可以更多理解为建立长期的考核机制以及投资期限,就像刚才刘总提到,要延长母子基金的存续期。一致性和稳定性,年初中央政治局会议上提出要保持宏观政策取向的一致性,我觉得政策取向的一致性和整体的尽职免责标准的一致性非常匹配,因为宏观一致性,才能稳定预期,提高信心。尽职免责等考核制度也一样,需要明确标准,并且保证各个口径、不同年份的考核标准是一致和稳定性的,这样才能让国资放心地做创业投资,才能更好形成长期的耐心资本。

最后是创新的发展,刚才前面几位提到了国资如果要投资的话,要去建立健全人员的建设,包括投、退渠道的建设,这都是此次调研中,国资非常关注的问题。

以上就是这次的国资报告分享,我们也非常荣幸能和大家在一起,希望在目前的行业环境下,和大家一起期待、一起成长,谢谢各位!

0

第一时间获取股权投资行业新鲜资讯和深度商业分析,请在微信公众账号中搜索投中网,或用手机扫描左侧二维码,即可获得投中网每日精华内容推送。

发表评论

全部评论