“互联网+”风口,跑出一个港股“电子发票第一股”。

7月9日,财税数字化服务“独角兽”百望股份正式登陆港股市场。上市首日,百望股份股价开盘破发,之后低开高走。截至今日收盘,百望股份报38.90港元/股,涨8.06%,市值约为88亿港元。

来源:雪球

此次IPO,百望股份以36港元(发行价区间为36港元至40港元)的发行价,发售9262000股,募资总额为3.33亿港元,所得募资净额为2.29亿港元。其中,基石投资者江苏原力产业投资有限公司,认购2.6亿港元,占此次IPO发行的77.98%。

百望股份创立于2015年,彼时正值中国企业财税管理的数字化改革浪潮。成立的8年间陆续获得9轮融资,还曾被电商巨头阿里巴巴押注。

站在百望股份身后的,还有曾被评为北京市劳动模范和先进工作者的创始人陈杰。从2000年至今,陈杰也从一位刚入行的销售人员,一步步成长为一家独角兽企业的掌舵人。百望股份登陆港交所,陈杰也在创业的第十年,收获一个属于自己的IPO。

北京劳模创业,干出一个独角兽

女性创业者的历程总会多一些成见和艰辛,陈杰也一样。

2000年,陈杰还是刚入行的一名普通销售人员。据当年报道,陈杰入职北京一家国产IC卡企业以来,个人销售业绩累计达12亿元,带领的部门自成立以来,产品发行量超过4000万套。

十年后的2010年,陈杰靠自己的努力,入选2010年北京市劳动模范和先进工作者名单。

2012年,陈杰离开自己供职12年的公司,加入旋极信息,担任信息安全部副总经理。但在两年后,陈杰便选择离职。

2015年“互联网+”得到政策大力支持,陈杰坚信发票数字化将会是打通电子商务全程信息化的最后一环。同年5月,陈杰开始创业,因公司总部位于北京风景名胜百望山附近,故将公司取名百望股份。

创业进程中也体现出陈杰能够作为劳动模范和业内销冠、标王的风范,其创业的电子发票项目在1个月立项,2个月就推出Demo,3个月成功上线(2015年9月推出百望云)。至此,百望股份逐步建立了基于互联网+的互联网金融、电子税务、增值税云平台及创新事业部等事业群组以满足纳税企业发展所需的相关增值服务。

凭借互联网+税务的热门标签,百望股份的首笔融资中,旋极信息、旋极信息当时分管税控业务的副总刘明分别向陈杰提供了3000万元和1000万元资金支持。

招股书显示,近十年的创业历程中,百望股份在2016年至2021年间先后完成五轮融资,投资收到的所得款项约为13.11亿元,其背后投资机构阵容庞大,包括阿里巴巴、旋极信息、深创投、东方富海、复兴投资等。

截至2023年底,百望股份投资所得款项净额的约38.3%(金额约5.02亿元)已用作一般运营及业务发展。公司账上现金及现金等价物为3.35亿元。

值得注意的是,在2018年9月,阿里巴巴向百望股份投资3.18亿元,成为百望股份第一大机构股东。

在2017年和2018年先后两次被科技部火炬计划评为中国税控行业唯一独角兽企业后,百望股份的估值就已经达到了11.2亿美元。

百望股份在创业第三年就成为了行业独角兽,也增强了其冲击上市的信心。据悉,百望股份曾在2017年初,就与中信建投订立辅导协议,筹备A股上市申请,但最终鉴于A股审批流程和不确定因素等影响,百望股份在当年9月暂停筹备建议A股上市申请。后来百望股份已分别于2023年6月28日、2024年2月9日两次递表,开始加速冲击港交所。

在上市前的股权机构中,陈杰合计控制公司43.22%的投票权,公司第一大机构股东阿里巴巴持股11.87%,第二大机构股东旋极信息持股仍持股9.91%,第三大机构股东复星持股比例为5.31%。

作为早期投资者,旋极信息还曾在2021年向其他股东转让百望股份部分股权,收益2.22亿元。阿里也在同时期套现了7800万元。

电子发票生意,引来巨头阿里站台

马云曾说,“让天下没有难做的生意”,陈杰也曾说过 “让天下没有难开的票”。

百望股份在百望云推出后的次年,就与阿里合作共建阿里电子发票平台,这也是百望股份业务起步阶段的重要节点。自那时起,双方就深度绑定,时至今日,百望股份仍与淘宝、天猫、阿里云等阿里系业务进行框架合作。

百望股份最初采用传统IT架构,业务线各自独立服务。而在2017年7月份,阿里巴巴技术总监张俭恭入职百望股份担任CTO,彼时百望梳理了整体业务并确定了重点发力领域,产品架构同步重构,张俭恭主导了以阿里动态架构的方式设计整个技术架构,并完成了所有业务迁移。

阿里入股百望股份,更重要的还是2019年1月1日电商法正式实施,要求所有电商企业均应具备开票能力。而此时阿里的电商业务又需要一位实力强大,稳定性和安全性要求极高的电子发票服务商。

在阿里投资之前,百望股份就已经是阿里云生态的战略合作伙伴,阿里发票平台、支付宝发票管家的合作商。百望股份在与阿里合作的过程中,也慢慢发现发票作为企业经营的核心商业要素,展现出链接企业、消费者、平台、政府的能力,由此建立了平台的观念。

2023年,淘宝与百望股份订立协同框架协议,淘宝同意授予百望股份于阿里发票平台品牌名称下的在线发票平台的权限,并让其作为平台上的税务服务提供商,通过该平台向淘宝商家提供财税数字化服务,百望股份则以向淘宝支付平台服务费作为回报。

此外,作为云化财务数字化服务商,百望股份自2016年起,在运营中一直使用阿里云提供的云服务。招股书显示,2021年、2022年及2023年,百望股份向阿里云购买的云服务费用分别为840万元、1080万元及1840万元,并且根据协议,未来仍将继续合作。

贷款服务,收入比肩财税数字化核心业务

尽管电子发票是一门还不错的生意,但百望股份并不满足于此。

招股书显示,按收益计算,截至2023年,百望股份在中国云化财税相关交易数字化解决方案提供商中排名第一,市场份额为7.1%。同时,百望股份通过云化解决方案完成发票处理请求约7亿次,开具的增值税发票数量约26亿张,在中国财税相关交易数字化解决方案提供商中分别排名第一及第二。

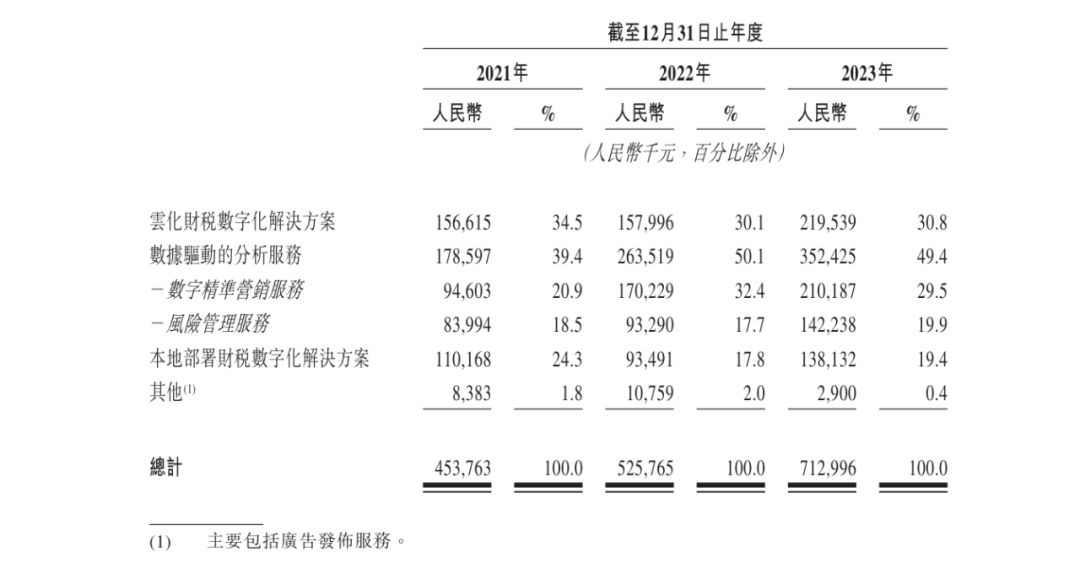

在业绩方面,2021年、2022年、2023年百望股份营收分别为4.54亿元、5.26亿元、7.13亿元;毛利分别为2.16亿元、2.14亿元、2.82亿元;毛利率分别为47.6%、40.8%、39.6%,已经连续下滑了8个百分点。

同多数SaaS企业一样,百望股份至今尚未盈利。2021年、2022年、2023年,百望股份的经营亏损分别为2亿元、1.12亿元、3.05亿元;年度亏损分别为4.48亿元、1.56亿元、3.59亿元;经调整净亏损分别为1674万元、7030万元、8341万元。

在百望股份的收入构成中,核心是财税数字化解决方案(包括云端和本地部署)及数据驱动的智能解决方案。在数据驱动的智能解决方案业务中,还包括数字精准营销服务和风险管理服务。

来源:百望股份招股书截图

百望股份的收入增长,主要是数据驱动的智能解决方案业务的快速增长,而毛利率下降和净亏损的主要原因也在于此。

百望股份在招股书中表示,由于数字精准营销服务向营销代理支付的巨额转介费以及用于支持不断扩张的业务运营的员工成本,及以股份为基础的付款开支,导致毛利率下降和亏损。

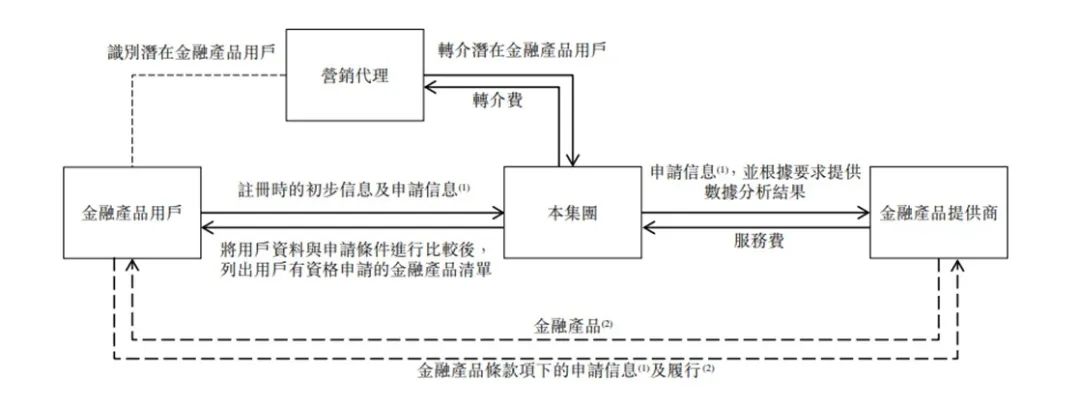

所谓转介费,是指百望股份就数字精准营销服务向营销代理支付的费用。除了自有营销团队,百望股份还通过委聘营销代理识别潜在金融产品用户,并推广金融服务提供商的金融产品。不过,2021年、2022年及2023年,百望股份与金融服务提供商的贷款产品的平均服务费率分别为1.31%、1.10%及1.33%;而与营销代理的贷款产品的平均转介费率则分别为0.71%、0.78%及0.77%。

来源:百望股份招股书截图

来源:百望股份招股书截图

2021年、2022年、2023年,百望股份的转介费分别为2449.3万元、6420.4万元和1.54亿元,占销售成本的比例为15.6%、27%和49.3%。

针对转介费快速增长的原因,百望股份在招股书中表示,由于市场需求的变化,导致公司数字精准营销服务的产品组合改变,使得公司营销代理的平均费用比率增加,转介费的增长速度甚至超越了当期收益增长速度。

招股书显示,在2023年,百望股份来自云端财税数字化和数字精准营销服务的收入占比分别为30.8%和29.5%。

财税数字化服务是百望股份创立的基础,近年来,百望股份累积了多维度的发票及交易数据,并将业务拓展至新的领域。

百望股份在招股书中称,其通过分析企业的交易数据,使金融服务提供商能够有效辨别企业的财务状况,识别其潜在的融资需求,管理风险并作出明智的借贷决策。根据弗若斯特沙利文报告,按收益计,其于2023年在中国面向小微企业融资的交易相关大数据分析市场排名第二,市场份额为6.4%。

其实早在2019年,百望股份就上线了贷款超市——小望智贷,将业务拓展至金融领域。百望股份曾称小望智贷的诞生就是为了解决众多中小微企业贷款的难题。

不过,百望股份在招股书中并没有着重强调该业务。

但在招股书中,百望股份称截至2024年4月30日止四个月,其收入相较于截至2023年4月30日止四个月减少,原因为其优化所营销的金融产品组合并战略性减少毛利率较低的金融产品的营销力度,导致数字精准营销服务的收入贡献减少,转介费亦相应减少,同期的销售成本减少。

可见,百望股份在上市后的新阶段里,有意重新对自己进行规划。

阿里投资的独角兽IPO,市值88亿

借“互联网+”东风,仅用三年,估值超10亿美元。

“互联网+”风口,跑出一个港股“电子发票第一股”。

7月9日,财税数字化服务“独角兽”百望股份正式登陆港股市场。上市首日,百望股份股价开盘破发,之后低开高走。截至今日收盘,百望股份报38.90港元/股,涨8.06%,市值约为88亿港元。

来源:雪球

此次IPO,百望股份以36港元(发行价区间为36港元至40港元)的发行价,发售9262000股,募资总额为3.33亿港元,所得募资净额为2.29亿港元。其中,基石投资者江苏原力产业投资有限公司,认购2.6亿港元,占此次IPO发行的77.98%。

百望股份创立于2015年,彼时正值中国企业财税管理的数字化改革浪潮。成立的8年间陆续获得9轮融资,还曾被电商巨头阿里巴巴押注。

站在百望股份身后的,还有曾被评为北京市劳动模范和先进工作者的创始人陈杰。从2000年至今,陈杰也从一位刚入行的销售人员,一步步成长为一家独角兽企业的掌舵人。百望股份登陆港交所,陈杰也在创业的第十年,收获一个属于自己的IPO。

北京劳模创业,干出一个独角兽

女性创业者的历程总会多一些成见和艰辛,陈杰也一样。

2000年,陈杰还是刚入行的一名普通销售人员。据当年报道,陈杰入职北京一家国产IC卡企业以来,个人销售业绩累计达12亿元,带领的部门自成立以来,产品发行量超过4000万套。

十年后的2010年,陈杰靠自己的努力,入选2010年北京市劳动模范和先进工作者名单。

2012年,陈杰离开自己供职12年的公司,加入旋极信息,担任信息安全部副总经理。但在两年后,陈杰便选择离职。

2015年“互联网+”得到政策大力支持,陈杰坚信发票数字化将会是打通电子商务全程信息化的最后一环。同年5月,陈杰开始创业,因公司总部位于北京风景名胜百望山附近,故将公司取名百望股份。

创业进程中也体现出陈杰能够作为劳动模范和业内销冠、标王的风范,其创业的电子发票项目在1个月立项,2个月就推出Demo,3个月成功上线(2015年9月推出百望云)。至此,百望股份逐步建立了基于互联网+的互联网金融、电子税务、增值税云平台及创新事业部等事业群组以满足纳税企业发展所需的相关增值服务。

凭借互联网+税务的热门标签,百望股份的首笔融资中,旋极信息、旋极信息当时分管税控业务的副总刘明分别向陈杰提供了3000万元和1000万元资金支持。

招股书显示,近十年的创业历程中,百望股份在2016年至2021年间先后完成五轮融资,投资收到的所得款项约为13.11亿元,其背后投资机构阵容庞大,包括阿里巴巴、旋极信息、深创投、东方富海、复兴投资等。

截至2023年底,百望股份投资所得款项净额的约38.3%(金额约5.02亿元)已用作一般运营及业务发展。公司账上现金及现金等价物为3.35亿元。

值得注意的是,在2018年9月,阿里巴巴向百望股份投资3.18亿元,成为百望股份第一大机构股东。

在2017年和2018年先后两次被科技部火炬计划评为中国税控行业唯一独角兽企业后,百望股份的估值就已经达到了11.2亿美元。

百望股份在创业第三年就成为了行业独角兽,也增强了其冲击上市的信心。据悉,百望股份曾在2017年初,就与中信建投订立辅导协议,筹备A股上市申请,但最终鉴于A股审批流程和不确定因素等影响,百望股份在当年9月暂停筹备建议A股上市申请。后来百望股份已分别于2023年6月28日、2024年2月9日两次递表,开始加速冲击港交所。

在上市前的股权机构中,陈杰合计控制公司43.22%的投票权,公司第一大机构股东阿里巴巴持股11.87%,第二大机构股东旋极信息持股仍持股9.91%,第三大机构股东复星持股比例为5.31%。

作为早期投资者,旋极信息还曾在2021年向其他股东转让百望股份部分股权,收益2.22亿元。阿里也在同时期套现了7800万元。

电子发票生意,引来巨头阿里站台

马云曾说,“让天下没有难做的生意”,陈杰也曾说过 “让天下没有难开的票”。

百望股份在百望云推出后的次年,就与阿里合作共建阿里电子发票平台,这也是百望股份业务起步阶段的重要节点。自那时起,双方就深度绑定,时至今日,百望股份仍与淘宝、天猫、阿里云等阿里系业务进行框架合作。

百望股份最初采用传统IT架构,业务线各自独立服务。而在2017年7月份,阿里巴巴技术总监张俭恭入职百望股份担任CTO,彼时百望梳理了整体业务并确定了重点发力领域,产品架构同步重构,张俭恭主导了以阿里动态架构的方式设计整个技术架构,并完成了所有业务迁移。

阿里入股百望股份,更重要的还是2019年1月1日电商法正式实施,要求所有电商企业均应具备开票能力。而此时阿里的电商业务又需要一位实力强大,稳定性和安全性要求极高的电子发票服务商。

在阿里投资之前,百望股份就已经是阿里云生态的战略合作伙伴,阿里发票平台、支付宝发票管家的合作商。百望股份在与阿里合作的过程中,也慢慢发现发票作为企业经营的核心商业要素,展现出链接企业、消费者、平台、政府的能力,由此建立了平台的观念。

2023年,淘宝与百望股份订立协同框架协议,淘宝同意授予百望股份于阿里发票平台品牌名称下的在线发票平台的权限,并让其作为平台上的税务服务提供商,通过该平台向淘宝商家提供财税数字化服务,百望股份则以向淘宝支付平台服务费作为回报。

此外,作为云化财务数字化服务商,百望股份自2016年起,在运营中一直使用阿里云提供的云服务。招股书显示,2021年、2022年及2023年,百望股份向阿里云购买的云服务费用分别为840万元、1080万元及1840万元,并且根据协议,未来仍将继续合作。

贷款服务,收入比肩财税数字化核心业务

尽管电子发票是一门还不错的生意,但百望股份并不满足于此。

招股书显示,按收益计算,截至2023年,百望股份在中国云化财税相关交易数字化解决方案提供商中排名第一,市场份额为7.1%。同时,百望股份通过云化解决方案完成发票处理请求约7亿次,开具的增值税发票数量约26亿张,在中国财税相关交易数字化解决方案提供商中分别排名第一及第二。

在业绩方面,2021年、2022年、2023年百望股份营收分别为4.54亿元、5.26亿元、7.13亿元;毛利分别为2.16亿元、2.14亿元、2.82亿元;毛利率分别为47.6%、40.8%、39.6%,已经连续下滑了8个百分点。

同多数SaaS企业一样,百望股份至今尚未盈利。2021年、2022年、2023年,百望股份的经营亏损分别为2亿元、1.12亿元、3.05亿元;年度亏损分别为4.48亿元、1.56亿元、3.59亿元;经调整净亏损分别为1674万元、7030万元、8341万元。

在百望股份的收入构成中,核心是财税数字化解决方案(包括云端和本地部署)及数据驱动的智能解决方案。在数据驱动的智能解决方案业务中,还包括数字精准营销服务和风险管理服务。

来源:百望股份招股书截图

百望股份的收入增长,主要是数据驱动的智能解决方案业务的快速增长,而毛利率下降和净亏损的主要原因也在于此。

百望股份在招股书中表示,由于数字精准营销服务向营销代理支付的巨额转介费以及用于支持不断扩张的业务运营的员工成本,及以股份为基础的付款开支,导致毛利率下降和亏损。

所谓转介费,是指百望股份就数字精准营销服务向营销代理支付的费用。除了自有营销团队,百望股份还通过委聘营销代理识别潜在金融产品用户,并推广金融服务提供商的金融产品。不过,2021年、2022年及2023年,百望股份与金融服务提供商的贷款产品的平均服务费率分别为1.31%、1.10%及1.33%;而与营销代理的贷款产品的平均转介费率则分别为0.71%、0.78%及0.77%。

2021年、2022年、2023年,百望股份的转介费分别为2449.3万元、6420.4万元和1.54亿元,占销售成本的比例为15.6%、27%和49.3%。

针对转介费快速增长的原因,百望股份在招股书中表示,由于市场需求的变化,导致公司数字精准营销服务的产品组合改变,使得公司营销代理的平均费用比率增加,转介费的增长速度甚至超越了当期收益增长速度。

招股书显示,在2023年,百望股份来自云端财税数字化和数字精准营销服务的收入占比分别为30.8%和29.5%。

财税数字化服务是百望股份创立的基础,近年来,百望股份累积了多维度的发票及交易数据,并将业务拓展至新的领域。

百望股份在招股书中称,其通过分析企业的交易数据,使金融服务提供商能够有效辨别企业的财务状况,识别其潜在的融资需求,管理风险并作出明智的借贷决策。根据弗若斯特沙利文报告,按收益计,其于2023年在中国面向小微企业融资的交易相关大数据分析市场排名第二,市场份额为6.4%。

其实早在2019年,百望股份就上线了贷款超市——小望智贷,将业务拓展至金融领域。百望股份曾称小望智贷的诞生就是为了解决众多中小微企业贷款的难题。

不过,百望股份在招股书中并没有着重强调该业务。

但在招股书中,百望股份称截至2024年4月30日止四个月,其收入相较于截至2023年4月30日止四个月减少,原因为其优化所营销的金融产品组合并战略性减少毛利率较低的金融产品的营销力度,导致数字精准营销服务的收入贡献减少,转介费亦相应减少,同期的销售成本减少。

可见,百望股份在上市后的新阶段里,有意重新对自己进行规划。

0

第一时间获取股权投资行业新鲜资讯和深度商业分析,请在微信公众账号中搜索投中网,或用手机扫描左侧二维码,即可获得投中网每日精华内容推送。

发表评论

全部评论