文 | 晨曦

伴随着各家上市公司2019年全年财报的公布,持牌消费金融公司的经营数据也相继曝光。

过去一年,监管持续加码,市场红利殆尽,消费金融机构机遇与挑战并存。在此背景下,有平台持续发力,业绩上升,但增速放缓;也有平台,则直接开启下坡路模式。

目前,手握消金牌照的消费金融机构共计27家,其中24家已开业,小米消费金融、平安消费金融正在紧锣密鼓的筹备中,另有建设银行、南京银行正在积极申请消费金融牌照。

前有监管压顶,后有强悍追兵,那么,24家运营多年的持牌消费金融机构具体业绩表现如何?消费金融市场的生意还好做吗?

据投中网统计,截至到4月1日,24家在运营的持牌消费金融机构中,已有9家机构相继公布财报。

这九家机构分别为:招联消费金融、马上消费金融、中银消费金融、晋商消费金融、中邮消费金融、华融消费金融、中原消费金融、长银五八消费金融、湖北消费金融。

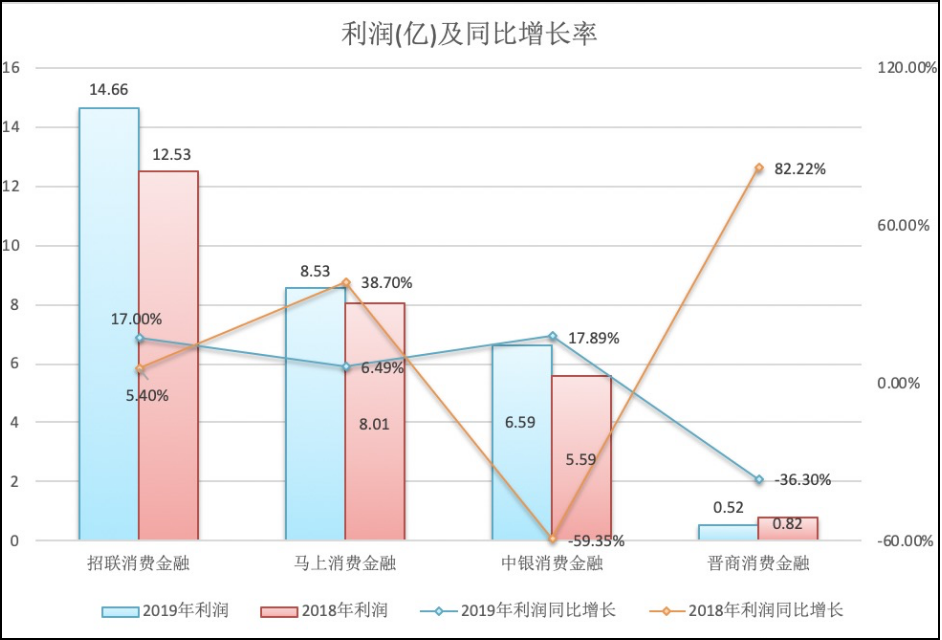

就利润来看,在2019年,除华融消费金融亏损1.98亿元,晋商消费金融利润同比下滑、中原消费金融未披露具体利润之外,其余各家机构的净利润相比2018年均有上涨。

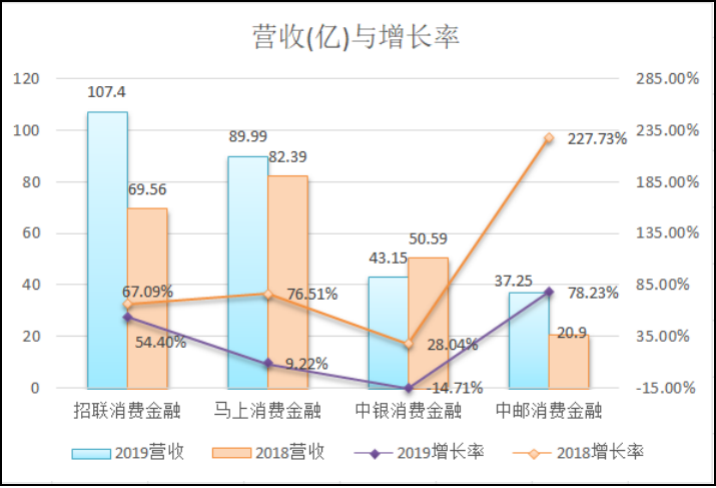

就营收来看,与2018年相比,除中银消费金融营收同比下滑,华融消费金融未披露具体数据外,其余各家机构的营收均有增长。

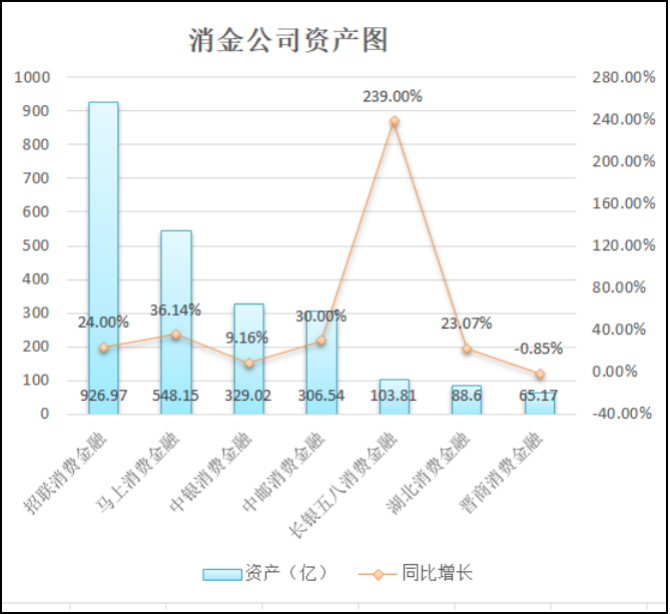

就总资产来看,除晋商消费金融总资产同比下滑,中原消费金融与华融消费金融未披露具体数据外,其余各家机构总资产均有增幅。7家已披露消金机构总资产达2368.26亿元。

招联消金最赚钱,华融转亏后垫底

﹣1.98亿元——14.66亿元是目前已发布财报9家持牌消金公司的利润分布区间,各个机构之间利润差距较大。

目前,9家持牌消金机构中,招联消费金融以14.66亿元的净利润,排名第一。

马上消费金融紧跟其后,与招联消费金融相差6亿元,以8.53亿元的净利润排名第二。

紧接着是中银、中邮、长银五八、湖北消金。华融消金则以亏损1.9亿元的业绩在已披露利润的8家机构中垫底。

(制图:投中网)

(制图:投中网)

中原消金尚未公布具体利润,不过,从营收来看,2019年,中原消金营收达12亿元,高于长银五八与晋商消金,因此,由2019年长银五八净利润为2.1亿元,晋商消金净利润为0.52亿元,可推断中原消金2019年净利润或与长银五八、晋商消金不相上下。

利润均有增长,增速如何?

据投中网统计,2019年,已发布财报的9家持牌消金机构中,就利润同比增福幅而言,长银五八消费金融同比增幅最高,为1798.73%,其次是中邮消费金融达72%。

值得一提的是,就在2019年上半年,长银五八消费金融净利润还处于亏损4336.81万元的状态,2019年年底实现盈利,堪称逆袭。

(制图:投中网)

相比之下,晋商消费金融、华融消费金融在利润增速上则为负增长,前者同比下滑-36.3%,后者同比下滑﹣1697%,这使得晋商消金在2019年的净利润仅为0.52亿元,华融消金更是直接由2018年盈利0.12亿元变为2019年亏损近2亿元。

另对比2018年和2019年各家平台利润的同比增速,除招联、中银有所提高之外,其余6家机构利润同比增速均有放缓。

利润增速放缓,实际营收状况如何%3F

长银五八营收增长率最高,中银消金营收下滑

据财报数据显示,2019年,招联消金、马上消金、中邮消金、中原消金、长银五八在营业收入上均有上涨。

其中招联消费金融营业收入为107.4亿元,是已发布财报9家持牌消金机构中,营业收入最高的平台,同比增长率达54.40%。

尽管如此,招联消费金融却并不是营收增长率最高的平台。

相比之下,长银五八消费金融的净利润虽仅有2.1亿元,但其营业收入增长率却最高,为565%。

其次是中原消费金融,虽其股东并未披露该机构的净利润,但其营业收入同比增幅却高达133.72%,超过招联、马上等头部机构。

(制图:投中网)

有增幅最高的,自然少不了增幅最少的。

中银消费金融2019年营业收入高达43.15亿元,但与2018年同期的50.59亿元相比却下滑14.71%,是9家机构中,除华融消费金融未披露相关数据之外,唯一一家营业收入明显下滑的平台。

不过,值得注意的是,据数据显示,自2017年,华融消费金融业绩扭亏之后,2018年开始,其业绩便开始下滑,具体数据表现为,2016年-2019年净利润分别为-0.36亿元、1.05亿元、0.12亿元、-1.98亿元。

而就中银消费金融而言,该平台在2017年曾以13.75亿元净利润的骄人业绩与招联、捷信一同跻身“十亿俱乐部”,但在2018年净利润却惨遭“腰斩”,仅为5.59亿元,从此痛失净利润“王冠”宝座,如今其净利润甚至被马上消费金融所碾压。

值得注意的是,与近年来各家机构净利润增速放缓相似,持牌消金机构们的营业收入增速也在放缓。

以招联消费金融为例,该机构在2017年,其营业收入同比增长171.60%,但在2019年,其营业收入同比增长率仅为54.40%;马上消费金融2017年全年营收同比增长2854%,但在2019年,营业收入同比增长仅为9.22%。

(制图:投中网)

利润增长率与营业收入增长率同步放缓,什么因素导致的?

此前,有从业者告诉投中网,近年来,消费金融机构的进件量已发生重大变化,2018年年初,部分场景的进件量能在一万件左右,但在2019年同期,就已下滑为两千件左右,2019年同期,数据仍在下滑。

不仅如此,早年的教育分期、医美分期、租房分期等场景的没落,以及线上流量红利的分食殆尽,也在一定程度上对消费金融机构的营收产生影响。

因此,如何开展新的业务场景,增加营收,提升利润,成为各家消金机构的当务之急。

营收、利润之外,平台们的资产状况如何?

晋商消金总资产同比下滑,招联消金总资产近千亿

据投中网统计,截至2019年末,招联消费金融总资产达929.97亿元,接近千亿;其次是马上消费金融,总资产为548.15亿元;紧接着为中银消费金融与中邮消费金融,前者为329.02亿元,后者为306.54亿元。

此外,除中原消费金融与华融消费金融未披露总资产之外,湖北消金与晋商消金总资产均在100亿元以下,长银五八消费金融总资产为103.81亿元。

而事实上,据网贷天眼此前统计,截至到2018年年底,总资产超过百亿的持牌消金公司就已超过7家。

(制图:投中网)

另就同比增速而言,在2019年已发布财报的9家消金公司中,仅有长银五八消费金融总资产同比增幅超过200%,为239%,其余8家机构同比增幅均未超过50%。

其中资产总额排名第二的马上消费金融总资产同比2018年增长36.14%,排名最后的晋商消费金融总资产不增反降,同比下滑0.85%。

2018年—2019年,随着监管收紧等因素对持牌消金机构业绩形成制约,在经历了“跑马圈地”式的快速发展后,持牌消金机构业绩增速整体放缓,而尾部持牌机构却逆势突起,那么,2020年,这一现象还会持续吗?目前尚无定论。

今年3月15日,银保监会官员明确定调,将通过消费信贷支持新型消费和消费复苏。

随后,建设银行独资设立消费金融公司的消息便被确认。另据了解,建行所设立的持牌消金机构,其注册资本金将超过百亿元,超越目前所有已成立的消费金融公司,位居行业第一。

而不仅是建行,加之已经获批且正在筹备开业的小米消费金融与平安消费金融,以及积极申请消金牌照的南京银行,2020年,消费金融市场又或掀起新一轮竞争高潮。

9家持牌消金机构财报PK:谁最赚钱,谁在亏?

前有监管压顶,后有强悍追兵,那么,24家运营多年的持牌消费金融机构具体业绩表现如何?消费金融市场的生意还好做吗?

文 | 晨曦

伴随着各家上市公司2019年全年财报的公布,持牌消费金融公司的经营数据也相继曝光。

过去一年,监管持续加码,市场红利殆尽,消费金融机构机遇与挑战并存。在此背景下,有平台持续发力,业绩上升,但增速放缓;也有平台,则直接开启下坡路模式。

目前,手握消金牌照的消费金融机构共计27家,其中24家已开业,小米消费金融、平安消费金融正在紧锣密鼓的筹备中,另有建设银行、南京银行正在积极申请消费金融牌照。

前有监管压顶,后有强悍追兵,那么,24家运营多年的持牌消费金融机构具体业绩表现如何?消费金融市场的生意还好做吗?

据投中网统计,截至到4月1日,24家在运营的持牌消费金融机构中,已有9家机构相继公布财报。

这九家机构分别为:招联消费金融、马上消费金融、中银消费金融、晋商消费金融、中邮消费金融、华融消费金融、中原消费金融、长银五八消费金融、湖北消费金融。

就利润来看,在2019年,除华融消费金融亏损1.98亿元,晋商消费金融利润同比下滑、中原消费金融未披露具体利润之外,其余各家机构的净利润相比2018年均有上涨。

就营收来看,与2018年相比,除中银消费金融营收同比下滑,华融消费金融未披露具体数据外,其余各家机构的营收均有增长。

就总资产来看,除晋商消费金融总资产同比下滑,中原消费金融与华融消费金融未披露具体数据外,其余各家机构总资产均有增幅。7家已披露消金机构总资产达2368.26亿元。

招联消金最赚钱,华融转亏后垫底

﹣1.98亿元——14.66亿元是目前已发布财报9家持牌消金公司的利润分布区间,各个机构之间利润差距较大。

目前,9家持牌消金机构中,招联消费金融以14.66亿元的净利润,排名第一。

马上消费金融紧跟其后,与招联消费金融相差6亿元,以8.53亿元的净利润排名第二。

紧接着是中银、中邮、长银五八、湖北消金。华融消金则以亏损1.9亿元的业绩在已披露利润的8家机构中垫底。

中原消金尚未公布具体利润,不过,从营收来看,2019年,中原消金营收达12亿元,高于长银五八与晋商消金,因此,由2019年长银五八净利润为2.1亿元,晋商消金净利润为0.52亿元,可推断中原消金2019年净利润或与长银五八、晋商消金不相上下。

利润均有增长,增速如何?

据投中网统计,2019年,已发布财报的9家持牌消金机构中,就利润同比增福幅而言,长银五八消费金融同比增幅最高,为1798.73%,其次是中邮消费金融达72%。

值得一提的是,就在2019年上半年,长银五八消费金融净利润还处于亏损4336.81万元的状态,2019年年底实现盈利,堪称逆袭。

(制图:投中网)

相比之下,晋商消费金融、华融消费金融在利润增速上则为负增长,前者同比下滑-36.3%,后者同比下滑﹣1697%,这使得晋商消金在2019年的净利润仅为0.52亿元,华融消金更是直接由2018年盈利0.12亿元变为2019年亏损近2亿元。

另对比2018年和2019年各家平台利润的同比增速,除招联、中银有所提高之外,其余6家机构利润同比增速均有放缓。

利润增速放缓,实际营收状况如何%3F

长银五八营收增长率最高,中银消金营收下滑

据财报数据显示,2019年,招联消金、马上消金、中邮消金、中原消金、长银五八在营业收入上均有上涨。

其中招联消费金融营业收入为107.4亿元,是已发布财报9家持牌消金机构中,营业收入最高的平台,同比增长率达54.40%。

尽管如此,招联消费金融却并不是营收增长率最高的平台。

相比之下,长银五八消费金融的净利润虽仅有2.1亿元,但其营业收入增长率却最高,为565%。

其次是中原消费金融,虽其股东并未披露该机构的净利润,但其营业收入同比增幅却高达133.72%,超过招联、马上等头部机构。

(制图:投中网)

有增幅最高的,自然少不了增幅最少的。

中银消费金融2019年营业收入高达43.15亿元,但与2018年同期的50.59亿元相比却下滑14.71%,是9家机构中,除华融消费金融未披露相关数据之外,唯一一家营业收入明显下滑的平台。

不过,值得注意的是,据数据显示,自2017年,华融消费金融业绩扭亏之后,2018年开始,其业绩便开始下滑,具体数据表现为,2016年-2019年净利润分别为-0.36亿元、1.05亿元、0.12亿元、-1.98亿元。

而就中银消费金融而言,该平台在2017年曾以13.75亿元净利润的骄人业绩与招联、捷信一同跻身“十亿俱乐部”,但在2018年净利润却惨遭“腰斩”,仅为5.59亿元,从此痛失净利润“王冠”宝座,如今其净利润甚至被马上消费金融所碾压。

值得注意的是,与近年来各家机构净利润增速放缓相似,持牌消金机构们的营业收入增速也在放缓。

以招联消费金融为例,该机构在2017年,其营业收入同比增长171.60%,但在2019年,其营业收入同比增长率仅为54.40%;马上消费金融2017年全年营收同比增长2854%,但在2019年,营业收入同比增长仅为9.22%。

(制图:投中网)

利润增长率与营业收入增长率同步放缓,什么因素导致的?

此前,有从业者告诉投中网,近年来,消费金融机构的进件量已发生重大变化,2018年年初,部分场景的进件量能在一万件左右,但在2019年同期,就已下滑为两千件左右,2019年同期,数据仍在下滑。

不仅如此,早年的教育分期、医美分期、租房分期等场景的没落,以及线上流量红利的分食殆尽,也在一定程度上对消费金融机构的营收产生影响。

因此,如何开展新的业务场景,增加营收,提升利润,成为各家消金机构的当务之急。

营收、利润之外,平台们的资产状况如何?

晋商消金总资产同比下滑,招联消金总资产近千亿

据投中网统计,截至2019年末,招联消费金融总资产达929.97亿元,接近千亿;其次是马上消费金融,总资产为548.15亿元;紧接着为中银消费金融与中邮消费金融,前者为329.02亿元,后者为306.54亿元。

此外,除中原消费金融与华融消费金融未披露总资产之外,湖北消金与晋商消金总资产均在100亿元以下,长银五八消费金融总资产为103.81亿元。

而事实上,据网贷天眼此前统计,截至到2018年年底,总资产超过百亿的持牌消金公司就已超过7家。

(制图:投中网)

另就同比增速而言,在2019年已发布财报的9家消金公司中,仅有长银五八消费金融总资产同比增幅超过200%,为239%,其余8家机构同比增幅均未超过50%。

其中资产总额排名第二的马上消费金融总资产同比2018年增长36.14%,排名最后的晋商消费金融总资产不增反降,同比下滑0.85%。

2018年—2019年,随着监管收紧等因素对持牌消金机构业绩形成制约,在经历了“跑马圈地”式的快速发展后,持牌消金机构业绩增速整体放缓,而尾部持牌机构却逆势突起,那么,2020年,这一现象还会持续吗?目前尚无定论。

今年3月15日,银保监会官员明确定调,将通过消费信贷支持新型消费和消费复苏。

随后,建设银行独资设立消费金融公司的消息便被确认。另据了解,建行所设立的持牌消金机构,其注册资本金将超过百亿元,超越目前所有已成立的消费金融公司,位居行业第一。

而不仅是建行,加之已经获批且正在筹备开业的小米消费金融与平安消费金融,以及积极申请消金牌照的南京银行,2020年,消费金融市场又或掀起新一轮竞争高潮。

0

第一时间获取股权投资行业新鲜资讯和深度商业分析,请在微信公众账号中搜索投中网,或用手机扫描左侧二维码,即可获得投中网每日精华内容推送。

发表评论

全部评论